写在前面

最近ChatGPT引起了轩然大波,但是大家放心,AI虽然可以省力,但是只有我们随心配团队可以让你安心。我们绝对不会用ChatGPT给大家写文章的,不然就成为了无情的报数机器。风会变,雨会变,但我们对大家的心不会变!

当然说起市场,确实也是被ChatGPT带动了一波,全球互联网和科技巨头都有共同加入AIGC产业区市,而国内百度、阿里、字节、腾讯也宣布了推出相关产品的计划。大家也可以长期关注!

但是!但是,我们随心配重点还是在于主理人通过底层基金组合让大家理解大类资产方向的趋势 以及重点信号。本期除了仪表盘以外,也加入了安心小目标系列的信号解读,让大家更直观地了解股票和债券的相对性价比趋势,辅助大家决策。

见以下:03 安心小目标发车信号↓↓

话不多说,我们开始吧!

核心观点

股票市场:近期我们持续提示当前处于数据空窗期,市场对两会政策预期较强,风格整体偏成长。我们仍然维持前期的观点,今年内强外弱的基本格局并没有改变,人民币资产占优的核心逻辑仍然不变。经济复苏节奏及春节复工情况均需等待后续数据验证,短期市场以预期博弈为主,成长风格预计仍相对占优。关注节后开工情况、“两会”进展、中美关系进展,若中美关系或疫情出现超预期变化,可能仍对市场信心产生一定影响。

债券市场:当前经济基本面仍然处于弱复苏区间,预计债市整体维持弱势震荡,票息杠杆策略相对占优。关注本周MLF续作情况及后期“两会”政策进展,若两会出台强劲刺激政策可能阶段性对债券市场情绪产生一定冲击。

01 股票仪表盘

我们推出的股票仪表盘是基于万得全A指数过去5年的历史估值分位、风险溢价分位和交易活跃度分位,3个指标共同构建衡量A股市场热度的综合指标。

当前读数

当前股票仪表盘指标为45.91%,较上期的44.33%有所上升,高于17年以来的均值,处于中性位置。近1周主流宽基指数中小盘更强,沪深300下跌-0.85%、中证500下跌-0.15%、中证1000上涨0.73%。行业方面,通信、传媒、环保涨幅居前;有色金属、煤炭、非银金融跌幅居前。

当前值均值均值-1倍标准差均值+1倍标准差

45.91%42.52%18.20%66.84%

数据来源:平安证券、wind;数据区间:2017-01-01至2023-02-09

02 债券仪表盘

我们推出的高等级信用债仪表盘指标,基于中债-高信用等级债券指数过去3年的净价分位、不同期限不同类型债券的到期收益率分位等多个指标共同构建衡量中高等级信用债券市场热度的综合指标。

当前读数

当前高等级信用仪表盘指标为38.80%,较上期的32.86%有所上升,低于15年以来的负1倍标准差,仍处较低位置。近1周中证全债指数上涨0.06%,其中中证国债指数上涨0.03%,中证中高信用指数上涨0.18%。

名称当前值均值均值-1倍标准差均值+1倍标准差

高等级信用仪表盘38.80%68.32%41.54%95.10%

数据来源:平安证券、wind;数据区间:2017-01-01至2023-02-09

03 安心小目标发车信号

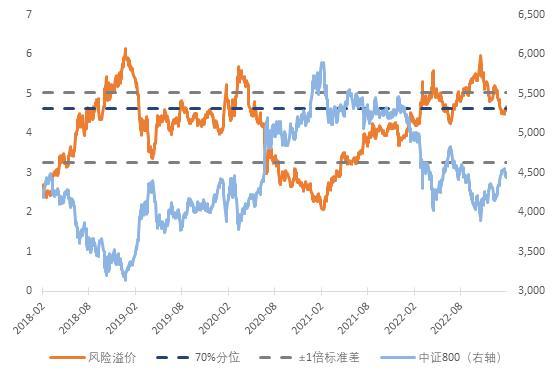

安心五五/六六小目标组合是固收+策略,由于权益基金波动较大,长期收益较高,所以在权益市场整体的相对低位发车的话,在目标盈365天的运作内有更大可能得到比5.5%更大的目标。因此我们通过观察股债溢价率和北上资金两个指标来决定是否发车六六小目标,如果出现以下两个条件之一:股债溢价率高于过去5年历史1倍标准差,或股债溢价率高于70%分位且北上资金异常流入,安心投顾就会推出一期六六小目标鼓励大家上车。

近期市场震荡上行,外资流入速度放缓,呈现市场调整后择机买入的态势,权益资产仍然具备较强配置价值。截至2月9日,中证800的股债溢价率为4.58,处于过去5年的70%分位点以下,主理人基于发车信号(追踪市场估值和资金流动情况)决定目标止盈收益,本期止盈年化目标为5.5%。

04 安心随心配实盘

我们采用均值方差模型对不同基金组合进行配置,每月调仓1次,回溯结果如下,回溯策略成立以来年化收益率6.46%,区间穿透后平均仓位约为25%,同期沪深300*25%+普通债基*75%的指数年化收益率2.74%,该策略年化波动率6.02%,最大回撤-9.49%。

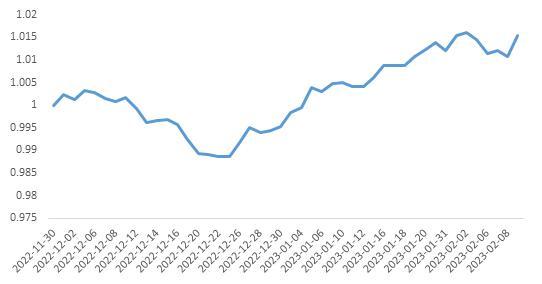

2022年12月1日策略建仓,组合配置权重如下表所示,本期增加高仓位权益产品仓位,穿透后股票仓位约为29.17%,行业结构上维持均衡,并未在特定行业和主体上有过多暴露;债券方面以中短端高评级资产为主,主要作用为贡献票息。组合从12月1日至2023年2月9日的实盘收益为1.55%。

调仓日期名称权重变动比例

2023-1-30股基全明星10%4%

股基全明星成长10%4%

股债攻守道3%

小牛慢慢跑42%-8%

小牛慢慢跑低波30%

安心日日盈5%

05 随心点评:市场延续盘整,成长继续占优

上周市场延续震荡盘整,外资扫货速度放缓,市场整体收涨,受ChatGPT带动,TMT板块表现较好,前期涨幅较大的消费金融继续小幅调整。上周重大事件如下:

(1)经济弱复苏带动CPI小幅上升:1月CPI同比上涨2.1%,预期涨2.3%,前值涨1.8%,主要受春节食品价格季节性上涨以及疫后线下活动修复服务价格上涨拉动,燃料价格下行导致交通通信对CPI略有拖累。PPI同比下降0.8%,预期降0.5%,前值降0.7%,主要受原油、煤炭等大宗商品价格回落带动相关链条走弱拖累。未来预计随着内需修复,预计CPI有望保持温和抬升的态势。

(2)1月信贷数据超预期高增:1月,新增社融5.98万亿元、预期5.68万亿元,同比少增1959亿元;新增人民币贷款4.9万亿元、预期4.1万亿元,同比多增9227亿元,主要受企业中长贷高增拉动;社融存量增速9.4%、较上月回落0.2个百分点;M2同比增速12.6%、较上月回升0.8个百分点。分结构来看,居民部门短期贷款环比转正回升,但仍弱于去年同期,表明疫情后居民消费需求开始温和复苏;居民按揭贷款延续同比少增,环比小幅增长,表明居民购房需求仍然偏低;企业部门中长期贷款及短期贷款环比同比均大幅上升,或主要受保交楼融资及实体融资需求复苏拉动。整体来看,经济开启弱势复苏,地产下行压力仍然相对较大,关注本周MLF续作情况以及LPR报价情况。

市场展望

近期我们持续提示当前处于数据空窗期,市场对两会政策预期较强,风格整体偏成长。上周市场延续震荡上行,成长板块表现相对较好,外资呈市场调整后抄底的态势。整体来看,我们仍然维持前期的观点,从海内外宏观周期节奏来看,今年内强外弱的基本格局并没有改变,人民币资产占优的核心逻辑仍然不变。节前市场持续反弹,前期超跌的beta行情已基本修复。而经济复苏节奏及春节复工情况均需等待后续数据验证,短期市场以预期博弈为主,成长风格预计仍相对占优。关注节后开工情况、“两会”进展、中美关系进展,若中美关系或疫情出现超预期变化,可能仍对市场信心产生一定影响。

债券市场方面,受资金面收紧扰动,叠加市场降息降准预期提升,上周债券市场震荡收涨。当前经济基本面仍然处于弱复苏区间,上半周资金面持续收紧,而后央行逆回购增量投放,表明弱复苏下央行仍然有意维护温和资金面的态度,因此预计债市整体维持弱势震荡,票息杠杆策略相对占优。关注本周MLF续作情况及后期“两会”政策进展,若两会出台强劲刺激政策可能阶段性对债券市场情绪产生一定冲击。